Beijing TransFar Electronics Group Co., Ltd

Beijing TransFar Electronics Group Co., Ltd

1、国内外充电桩产业发展现状

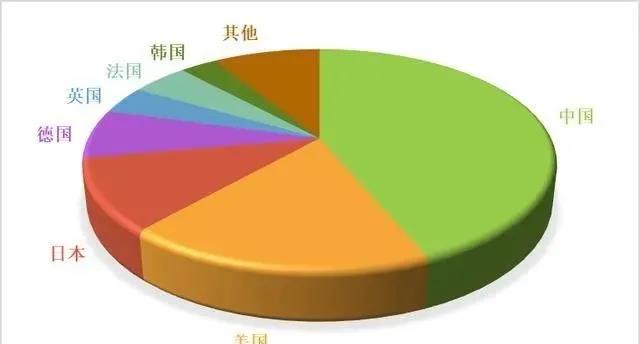

(1)全球充电桩产业发展现状

伴随着新能源汽车产业的发展及其需要,从2011年起,新能源汽车充电桩就一直处在快速建设的阶段。新能源汽车充电桩以公共充电桩为主,其数量最多的国家分别是中国、欧盟和美国。截至2019年,中国和欧盟分别约有51.64万个和16.9万个公共充电桩,美国公共充电桩数量超过7.5万个。

美国:据美国能源部的可替代燃料数据中心统计,美国于2011年开始明显增加充电站建设,截至2019年9月,美国共有78301个充电桩,较2018年增加了17234个站点,是近10年来数量最多的一个年份。近5年来,美国充电桩每年的增加率均高于20%,处于一个较快的发展建设阶段。美国公共充电桩数量明显高于私人充电桩。

欧盟:欧盟地区自2010年开始建设新能源汽车充电桩,充电桩数量迅速从2009年的0增加到2019年的168708个。2019年新建的充电桩数量最多,为49182个。这也能反映欧盟地区充电桩的快速建设。在欧盟地区,荷兰、德国、法国和英国较为重视新能源充电桩建设,在2019年,荷兰新能源充电桩数量为50466个、德国为38625个、法国为29648个、英国为26476个,共占欧盟地区充电桩总量的86.07%。

资料来源:普华有策市场研究中心

(2)中国充电桩产业发展现状

1)中国充电桩制造行业发展综述

从技术路线上看,2019 年直流桩占公用桩保有量的 41.6%(同比+5.1pct),直流桩占比有所提升。

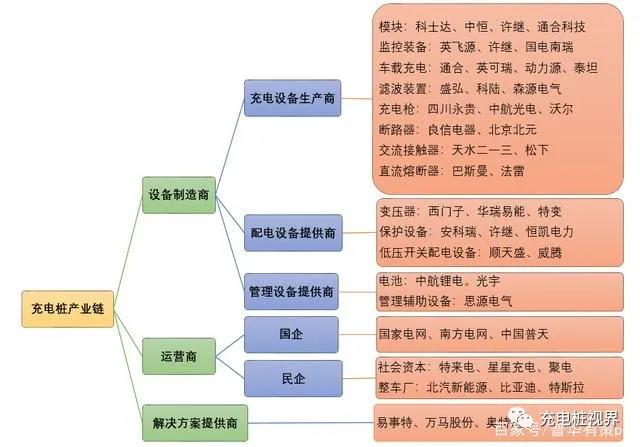

充电设备环节,制造商多由传统的电力设备制造企业转型而来,技术门槛相对较低,参与者众多,市场格局较为分散,行业平均CR3不足40%。根据发展指南规划目标,2015-2020年充电设施的市场规模达660亿元,固定资产投资较大,相关企业积极转向轻资产的充电运营服务业务。

设备制造环节,桩体及零部件相关厂商有:特锐德、国电南瑞、科陆电子、普天新能源、易事特和奥特迅等厂商;配电设备相关厂商有特变电工、威腾股份和施耐德电气等。

短期看,国内电动汽车与充电桩配比仍严重失衡,充电设施供不应求;随着电动汽车补贴由前段购置向后端充电领域倾斜,国内充电设施建设有望迎来再次提速。

2)中国充电桩运营行业发展综述

随着互联网企业、科技公司、初创公司、以及诸多社会资本的介入,我国的充电桩行业已经形成了国有、民营、混合所有制并存的产业格局。巨大的充电市场也培育出一批优秀的充电运营企业,截至2019年12月,全国充电运营企业所运营充电桩数量超过1万根的共有8家,分别为特来电运营14.8万根、星星充电运营12万根、国家电网运营8.8万根、云快充运营4.0万根、依威能源运营2.5万根、上汽安悦运营1.8万根、中国普天运营1.4万根、深圳车电网运营1.3万根。这8家运营商占覆盖的充电桩梳理占总量的90.2%,其余的运营商占9.8%。与众多参与者相对应的,是充电运营市场的高集中度,充电运营商方面,市场集中度近两年始终维持在高位。

充电运营是相对重资产的行业,同时当直流桩利用率高于8%(按60kW桩算)方可盈利。因此,运营商在场站运营前期有较大的投资与运营亏损压力。针对优质运营商的投资与运营支持有望得以完善,推动社会资本加速充电桩建设。

3)中国新能源汽车行业发展综述

发展新能源汽车是国家战略。在国家及地方政府配套政策的支持下,经过10余年的研究开发和示范运行,我国新能源汽车行业已经形成了从原材料供应、动力电池、整车控制器等关键零部件研发生产,到整车设计制造,以及充电基础设施的配套建设等完整的产业链,具备了产业化基础。

自我国大力推广新能源汽车十年来,2019年产销首次出现负增长。2019年新能源汽车产销分别完成124.2万辆和120.6万辆,同比分别下降2.3%和4.0%。

2015-2019年我国新能源汽车销量统计

资料来源:汽车工业协会、普华有策市场研究中心

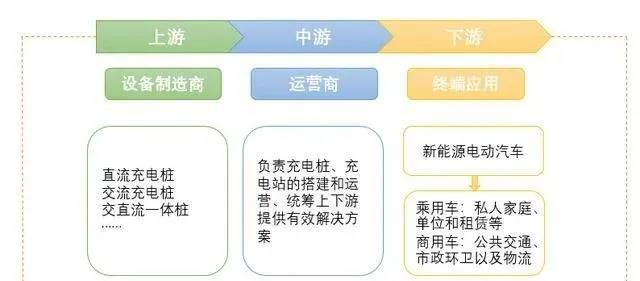

2、充电桩产业链分析

从充电桩产业链看,主要涉及到的主体包括充电桩设备制造商、充电运营商、新能源汽车等。

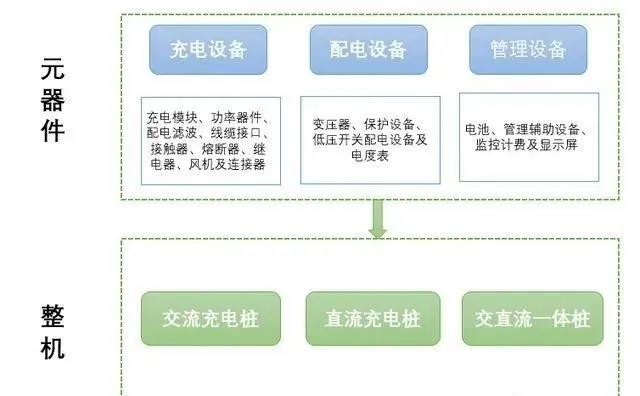

充电桩设备制造商:包括直流充电桩、交流充电桩、交直流一体桩等设备,主要包括充电模块、电机、芯片、接触器、断路器、外壳、插头插座等。

充电桩运营商:负责充电桩和充电站的搭建和运营,提供充电桩位置服务及预约支付功能或者提供充电桩运营管理平台和解决方案,能够统筹上下游及客户需求,提供有效合理的整体运营方案。

整车厂商:充电桩为电动汽车服务,电动汽车是充电桩的应用领域,持续扩大的电动汽车市场为充电桩市场带来大量需求。

充电桩产业链分析

资料来源:普华有策市场研究中心

资料来源:普华有策市场研究中心

(1)上游行业分析

从制造端看,充电模块是制造端的核心设备,占充电设施总成本的45-55%。对于充电桩设备制造商而言,产品核心差异化在于充电模块效率,而提升充电模块效率的关键因素一方面在于核心电子元器件的性能,另一方面在于电源模块整体电路结构方案的优越性。上游硬件技术门槛低,市场充分竞争拉低利润率。设备厂商在加装配电设备和滤波器等器件后,组成充电桩销售给下游客户。

充电桩原料构成图

资料来源:普华有策市场研究中心

(2)中游行业分析

中游建设运营会产生大量资本开支,资金依赖性较高,且车位选址、布线改造和运营管理具有一定难度,因此是产业链核心环节。目前产业链中许多企业为了更好地发挥协同效应,提供多种功能和服务,集设备生产、运营和方案提供于一体。故充电桩产业链中上游角色存在重合,一些硬件制造商也涉及建桩运营业务。例如特锐德同时主营充电桩制造和建桩运营。

充电运营环节的市场空间由充电站总充电时长及服务费水平决定。当前公共充电站的最主要使用主体包括运营类新能源电动车、新能源公交车及专用车。对全国各省市充电服务费水平的统计,取电动出租车及网约车平均服务费0.95元/kWh,电动公交车及专用车平均服务费0.77元/kWh进行计算,并按照典型车型百公里电耗及日均行驶里程计算日均耗电量。基于以上假设,估算伴随运营类新能源汽车及公交车数量的普及,叠加充电桩服务能力提升,预计运营环节市场空间将持续增长,到2026年预计运营环节市场规模将突破1500亿元,2020-2025年CAGR将达到65%。由此可见,充电设备行业运营环节市场空间较大且未来几年预计将保持快速增长势头。

(3)下游行业分析

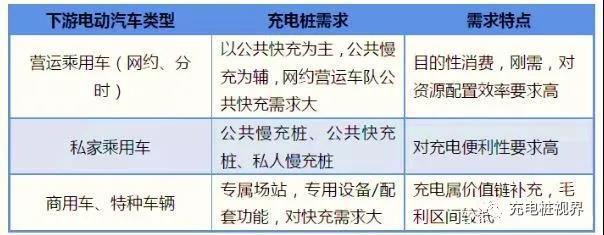

下游的新能源电动汽车主要包括乘用车和商用车两大市场,乘用车市场包括私人家庭、单位和租赁等,商用车市场包括公共交通、市政环卫以及物流等。不同类型电动汽车具有不同的充电需求,这便催生了中游充电运营商的不同运营模式和运营战略。

充电桩行业发展初期,中游运营商的主流发展方向为2C业务,但由于资金压力以及回收期长,许多充电运营商将业务方向投向2B市场,积极开发B端客户,如约车平台、公交/市政公司等。此外,B端客户也对中游充电运营效率与使用率以及上游的设备生产方向提出了更高要求。目前,国家电网、普天新能源等国字号背景企业,资金实力雄厚,并未因为成本和盈利问题放弃C端市场,而其他一些民营运营商可能更多的转向B端市场,先保证对成本投入和资金回流的可控,然后再合理选择2C的市场,为未来做铺垫。

下游用户需求特点

资料来源:普华有策市场研究中心

转载:焉知新能源汽车